Классификация пробойных систем

Я не утверждаю, насколько это будет верно, но давайте в рамках этой статьи договоримся типом системы называть совокупность различных систем одинаковых по основной идее: трендовые, разворотные, пробойные. То есть тип торговой системы отвечает на вопрос «Что мы будем торговать?». Классом системы мы назовем совокупность торговых систем внутри одного вида, использующих общий подход к нахождению торговых сигналов. Тут скорее подойдет вопрос — «Как мы будем торговать?». Итак, какие же могут быть классы внутри такого типа систем, как пробойные?

Пробой линии тренда

Это одна из самых старых моделей торговли пробоев. На растущем тренде строится линия по восходящим минимумам, на нисходящем – по падающим максимумам. Как и для всех классов пробойных стратегий, она хорошо работает на периоде от Н1 и выше.

Конечно, далеко не всегда рынок находится в тренде и можно найти подходящую трендовую линию. И даже если направленное движение и найдено, трендовые имеют довольно субъективный характер. Поэтому такой класс торговых систем практически не поддается тестированию – если вы повторите несколько раз тест в программе для ручного тестирования, например в Forex Tester 3, вы, скорее всего, получите немного отличающиеся результаты.

Существует также немало индикаторов, определяющих трендовые линии автоматически, но я не встречал ни одного, который делал бы это хорошо.

Пробой уровней поддержки и сопротивления

Такой класс пробойных систем тоже является классическим и одним из старейших. Сигналом на вход по такой стратегии на форекс должен быть не только факт пробоя некоторого уровня или диапазона, но и анализ поведения рынка возле границ консолидации. В таких стратегиях стопы устанавливаются, как правило, на последнем уровне максимума или минимума перед пробоем, а прибыль берется в размере амплитуды диапазона консолидации или предыдущего движения.

Уровни поддержки/сопротивления есть всегда, на любом активе и на всех таймфреймах. Истинный пробой уровня означает сильный торговый импульс, что дает возможность взять прибыль с минимальным риском.

Уровни Фибоначчи также могут служить отличными точками для входа на пробой. Я не стал выделять подобные системы в отдельный класс, так как это также просто уровни цен.

Как правило, ждут пробоя таких уровней Фибоначчи, как 38,2 и 50. Подобная стратегия не обязательно будет являться контртрендовой, ведь уровни можно строить и по откатным движениям в существующем тренде. Для определения основы для построения уровней, как правило, берется индикатор ZigZag. Он помогает осуществить все построения на автомате, избежав тем самым субъективности.

Для построения различных уровней есть множество инструментов. На форуме в разделе индикаторов вы можете найти и индикаторы пивот уровней различных способов построения: круглых уровней, уровней Мюррея, уровней Фибоначчи, уровней, построенных по Фракталам, и прочих – их сотни. И это дает большой простор для исследования эффективности применения того или иного способа определения уровней в целях нахождения максимально эффективного способа их построения для подобного класса стратегий. Возможно, именно там лежит индикатор, который идеально подходит для построения советника по системе пробоя уровней поддержки/сопротивления.

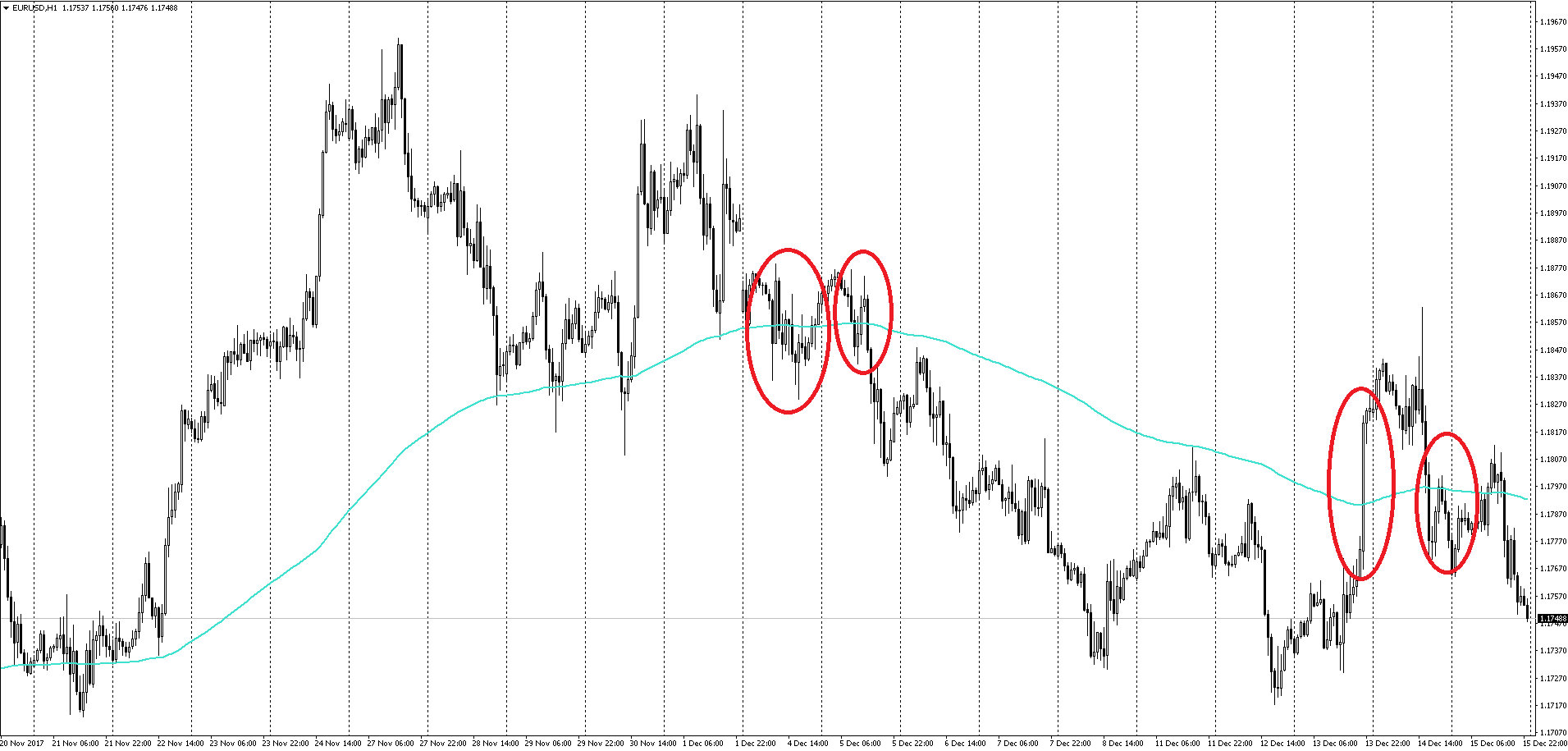

Пробой скользящих средних

Линии SMA и EMA, особенно стандартный набор с периодами 20, 50, 100, 200 – сильнейшие ценовые уровни, а их пробой означает выход из зоны среднего значения и формирование новой тенденции. Вообще, способов расчета скользящих средних есть немало, о чем писал наш форумчанин Pavel888 в этой статье.

Как правило, сигнал генерируется при закрытии выше максимума или ниже минимума пробойной свечи. Тем не менее, этот класс систем в своем базовом варианте в настоящее время приносит довольно много ложных сигналов – рынки сильно изменились с появлением такого явления, как онлайн торговля и с возможностью проводить сложные математические расчеты буквально моментально. Поэтому этот класс систем, как и остальные классы, начал эволюционировать. Но в отличие от остальных классов, он превратился в совершенно новый класс систем – пробой волатильности, о котором мы поговорим немного позже.

Несмотря на то, что такой подход считается устаревшим, существует огромное количество различных индикаторов скользящих средних и даже если вы и не сможете построить прибыльную стратегию этого класса, ее разработка даст вам немало полезного опыта. На форуме есть набор, также составленный Павлом, насчитывающий более 600 различных индикаторов скользящих средних на любой вкус.

На самом деле нет никакой необходимости использовать именно скользящие средние. Вы вполне можете работать с таким индикатором, как Envelopes, беря сделки в покупку при пробое верхней границы индикатора и наоборот для продаж. По сути это останется тем же классом торговых систем, просто немного модифицированным.

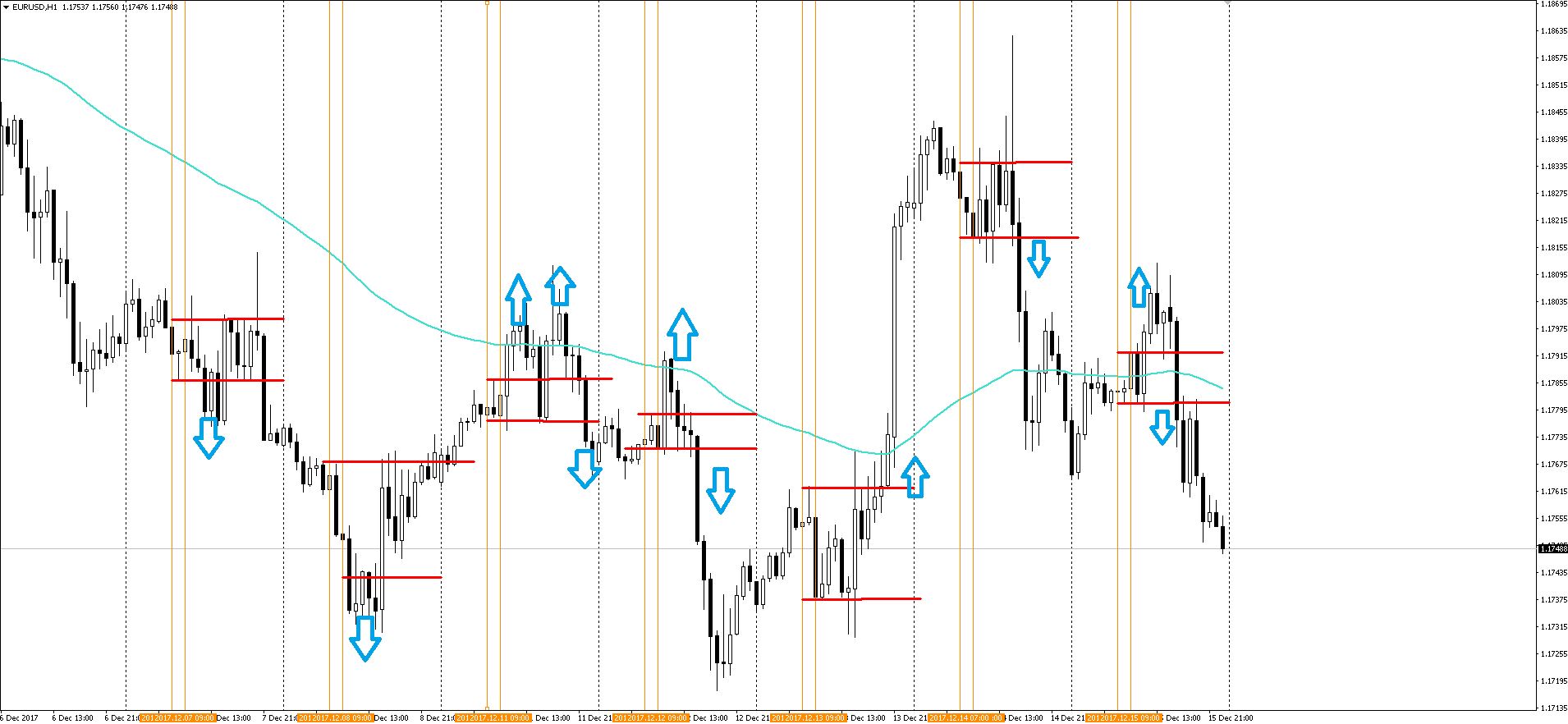

Пробой ценового канала

Исторически за моделями пробоя трендовых линий следовали модели пробоя каналов, которые основываются на линиях поддержки и сопротивления, вычисленных по прошлым максимумам и минимумам. Трейдер покупает, когда цены поднимаются выше максимума n последних баров (верхняя граница канала) и продает, когда цены опускаются ниже минимума последних n баров (нижняя граница канала). Системы на пробое канала легко программируются и очень просты для понимания. Простейшим и самым распространенным примером канала может служить канал Дончиана:

Этот канал строится по максимумам и минимумам определенного количества баров, в нашем примере 60 последних баров. При пробое этого канала происходит вход в рынок.

Самый известный пример стратегии подобного класса – Система ЧерепахРичарда Денниса. Как и все пробойные стратегии этого класса, она очень проста с точки зрения автоматизации, в чем вы убедились, когда писали советник по этой системе. Тем не менее, базовая система показывает хорошие результаты до 90-95 года прошлого века и без различных модификаций в последние двадцать лет практически не показывает прибыли, вынуждая трейдеров усложнять и совершенствовать свои ТС.

Как правило, выходы для подобных систем осуществляются при пробое в направлении, противоположном открытой позиции. В системе Черепах входы осуществляются при пробое 60 дневного канала Дончиана, а выходы при обратном пробое 20 дневного канала. Защитные стоп лосс ордера лучше всего устанавливать с привязкой к волатильности, например, по индикатору ATR. Лучшие результаты показывает коэффициент в пределах 2 – 3 ATR, в зависимости от инструмента. Также нередко используется альтернативный выход из позиций с привязкой ко времени удержания сделки. Например, закрываются все позиции, которые были открыты, скажем, 30 дней назад. Такой подход помогает, когда система попадает в боковое движение и долгое время болтается без существенного прироста доходности.

Данный класс торговых систем в действительности является прибыльным при должной тщательной проработке всех элементов системы. Базовая же концепция, как я уже говорил, закончила период хорошей доходности в прошлом веке.

Еще один интересный вариант построения ценового канала – по сессиям или же по диапазону в пределах определенных часов. Примером такого подхода может служить стратегия BigDog. По правилам стратегии, определяется канал цен со стартовой точкой за 3 часа до открытия Лондонской сессии и конечной точкой на открытии сессии. Таким образом — мы получаем ценовой канал утреннего затишья, на пробой которого и будем торговать.

Торговая система не показывает сильно высокой эффективности, но, при должной доработке, вполне может служить основой для разработки стратегии. Для работы по ней рекомендуется использовать короткий трейлинг – в пределах 10-15 пунктов. Также желательно стараться брать сделки при каналах, не превышающих 20 пунктов в высоту и избегать совсем торговли при каналах свыше 50 пунктов.

Еще один вариант – использовать максимумы и минимумы, образованные, например, во время Азиатской сессии. Такой подход называется пробоем максимумов/минимумов торговых сессий. Наиболее прибыльным можно считать пробой максимумов и минимумов азиатской сессии.

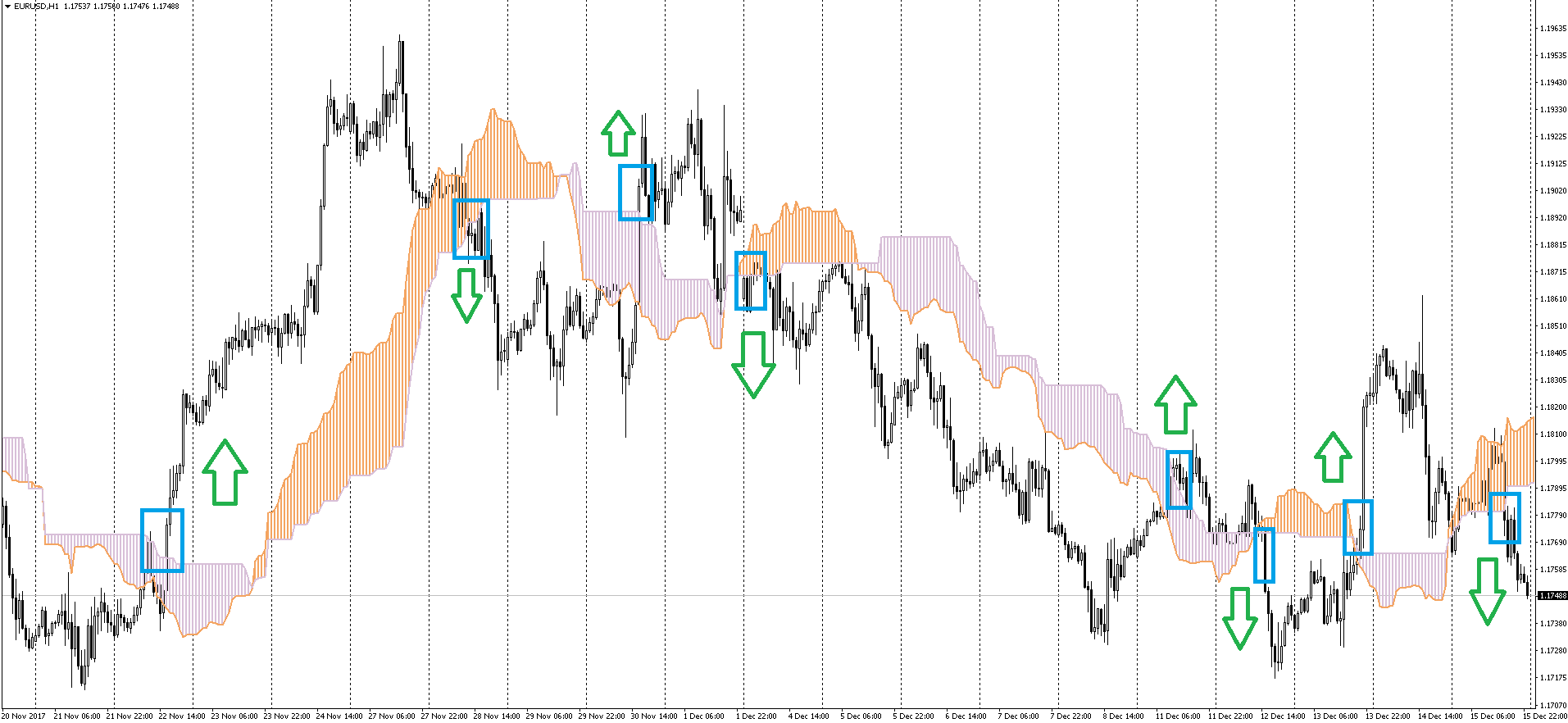

Еще один интересный вариант построения ценового канала – использование облака Ишимоку:

Конечно, это не грааль, тем не менее, подход оригинален, интересен, дает приличную точность, хорошую прибыльность и соотношение риска к прибыли. При тщательной разработке торговая система, использующая эту идею, будет способна входить в сделки на самом зарождении новых трендов и выходить фактически на их завершении. Думаю, подобной методикой пользуются очень немногие крупные игроки, поэтому она остается эффективной и по сей день. К слову, автор данной системы — известный шведский трейдер и аналитик Ларс Ларссон, который утверждает, что добился от модифицированной стратегии 80% прибыльных сделок при торговле бинарными опционами.

В модифицированной версии применяется фильтрация сделок индикатором Awesome Oscillator, но для бинарных опционов критично количество прибыльных сделок, а не соотношение прибыли к убытку. Поэтому для Форекс можно обойтись и без дополнительной фильтрации, внимательно продумав сопровождение сделок, возможные цели по прибыли и ограничения по убыткам. Справедливости ради стоит заметить, что автор предлагает несколько различных вариантов входа в позицию – пробойный вариант, разобранный нами, и трендовый, основанный на обратном пересечении линий, образующих границы облака.

Класс систем на пробое ценовых каналов в тестах работает лучше всех остальных классов пробойных стратегий, несмотря на порой не очень стабильные результаты.

Пробой волатильности

Более новыми и сложными являются модели пробоя волатильности, где точки, пересечение которых вызывает сигнал, основаны на границах волатильности. Границы волатильности располагаются на некотором расстоянии от текущей цены (например, цены закрытия), причем расстояние определяется текущей волатильностью рынка: когда она растет, границы отодвигаются дальше от текущей цены, когда она падает, границы сужаются.

Чаще всего для измерения волатильности в этом классе систем используется индикатор ATR или же Std Dev. Так, для расчета границ канала по стандартному отклонению построен индикатор Bollinger Bands, а на ATR – Keltner Channel.

В основе лежит следующая статистическая идея: если рынок движется в данном направлении сильнее, чем ожидается от нормального колебательного движения (что и отражается в волатильности), то, возможно, присутствует влияние некоей силы, то есть реального тренда. Покупка – при подъеме цены выше границы предельной волатильности, продажа – при падении за нижнюю границу.

Многие из систем подобного класса были очень популярны в конце 80-х годов, но в настоящее время встречаются довольно редко. Лично я так и не смог добиться от систем этого класса удовлетворительной работы, но, возможно, у меня просто не получается сконструировать эффективные фильтры для минимизации ложных пробоев. А может быть и действительно современный рынок для подобных систем не подходит. Это предположение также подкрепляется многими исследователями рынков и их независимыми тестами класса подобных систем для валютного рынка.

Пробои на осцилляторах

Этот класс стратегий основан на пробое уровней в показаниях того или иного осциллятора. Пример подобной стратегии – Шелест утренних звезд для периода Н4, которая строится на пробое уровней индикатора Awesome Oscillator Билла Вильямса.

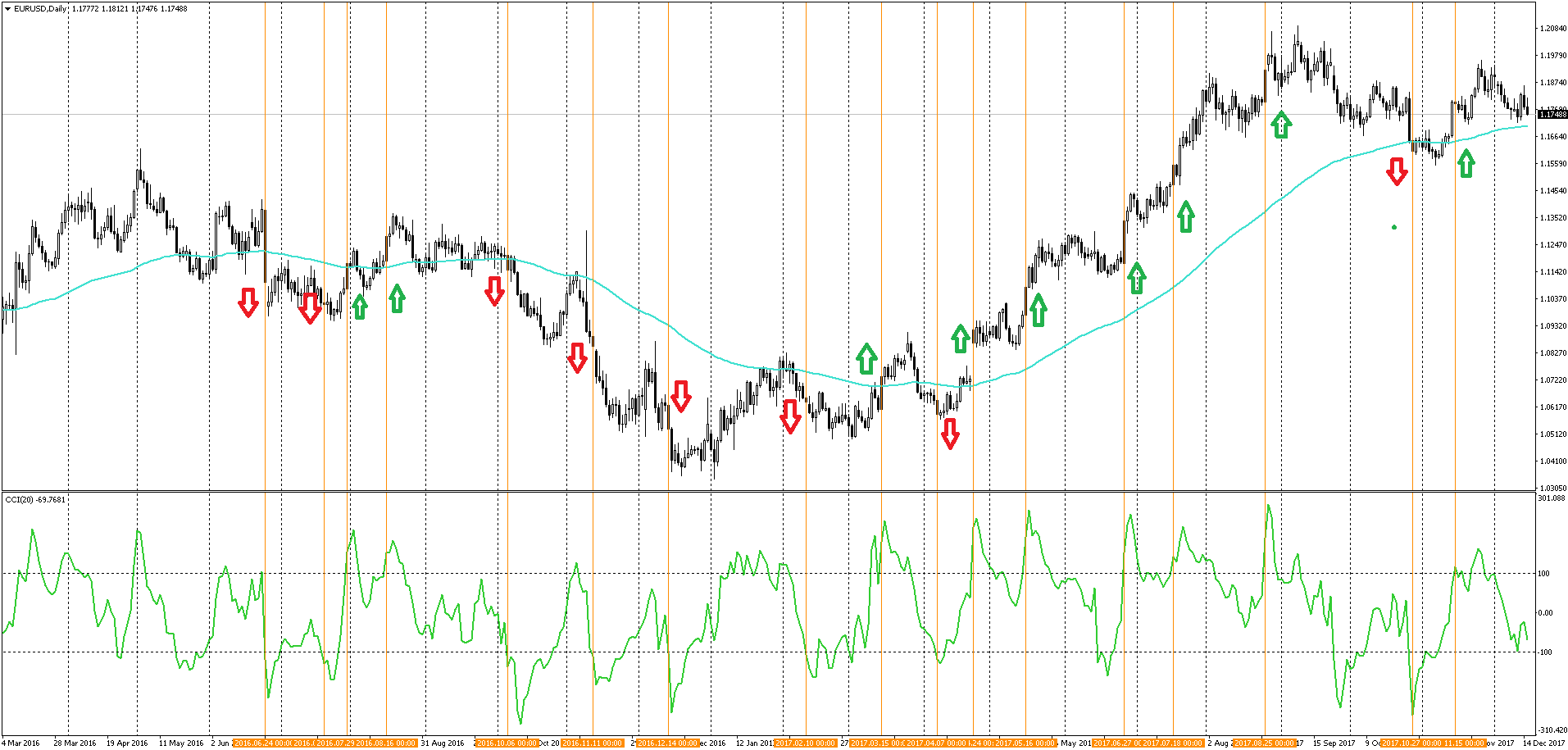

Еще один из вариантов – пробой уровней перекупленности/перепроданности:

В данном примере используется пробой уровней 100 и -100 индикатора CCI. Для определения тренда и фильтрации сделок против него используется скользящая средняя. Для данного класса стратегий не сильно важно, какой из осцилляторов выбрать, намного важнее максимально эффективный способ определения направления текущего тренда.

Идея тут совершенно такая же, как и для всех остальных пробойных торговых стратегий – если цена пробила уровень перекупленности или перепроданности, весьма вероятно, что это движение продолжится.

Для выхода из позиции, как правило, рекомендуют ориентироваться на обратное пересечение осциллятором пробитого ранее уровня.

Методы входа в рынок

Модели, основанные на пробое, также могут отличаться методом входа в рынок. Вход может иметь место при открытии или при закрытии дня, или внутридневной вход при помощи ордеров на граничных уровнях. Более сложные методы позволяют покупать или продавать на границе, т.е. пытаться войти в рынок на откате, когда после пробоя некоторой границы цены ненадолго возвращаются к ней.

Самый простой вариант – вход на открытии новой свечи, позволяет тестировать пробойные системы довольно быстро и точно, ведь для таких вариантов не важны движения, происходящие внутри свечей выбранного таймфрейма.

При работе стоповыми или лимитными ордерами очень важно использовать именно тиковые данные и тестеры, поддерживающие изменения величины спреда в процессе тестирования, ведь неточность буквально в пару десятых пункта может привести к активации отложенного ордера или, наоборот, к пропуску тех или иных сделок. При этом совершенно неважно, для какого периода разрабатывается торговая система — она все равно будет очень требовательна к качеству тестирования и результаты торговли у различных брокеров могут кардинально отличаться.

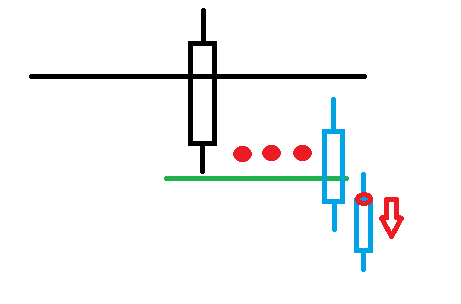

Именно поэтому лично я поступаю следующим образом:

То есть после пробития свечей некоего уровня стратегия подразумевает, например, установку отложенного стоп ордера немного ниже тени пробойной свечи. Вместо установки ордера я просто начинаю отслеживать уровень установки отложки и как только свеча закроется ниже него, войду в сделку по рынку на открытии новой свечи. Это избавляет меня от необходимости использовать тиковые данные и в целом увеличивает надежность системы, пусть и ценой немного запаздывающего входа.

Что такое истинный пробой

По пробоям и способам входа в сделки уже существует статья в блоге. Классическое определение пробоя звучит просто: это пересечение ценой сильного ценового уровня, после которого она будет с большей вероятностью двигаться в направлении пробоя, чем вернется назад. Для пробоя на рынке должно происходить что-то серьезное, чтобы сдвинуть цену на некое расстояние.

Получается, что если цена приближается к силовым уровням, то возможны четыре сценария поведения:

- Отскок от уровня без реального пробития по закрытию свечи и последующим разворотом;

- Отскок от уровня без реального пробития по закрытию свечи и дальнейшей консолидацией возле уровня;

- Ложный пробой уровня, когда цена через некоторое время возвращается обратно;

- Истинный пробой уровня, когда цена закрепляется за границами пробитого уровня и продолжает движение.

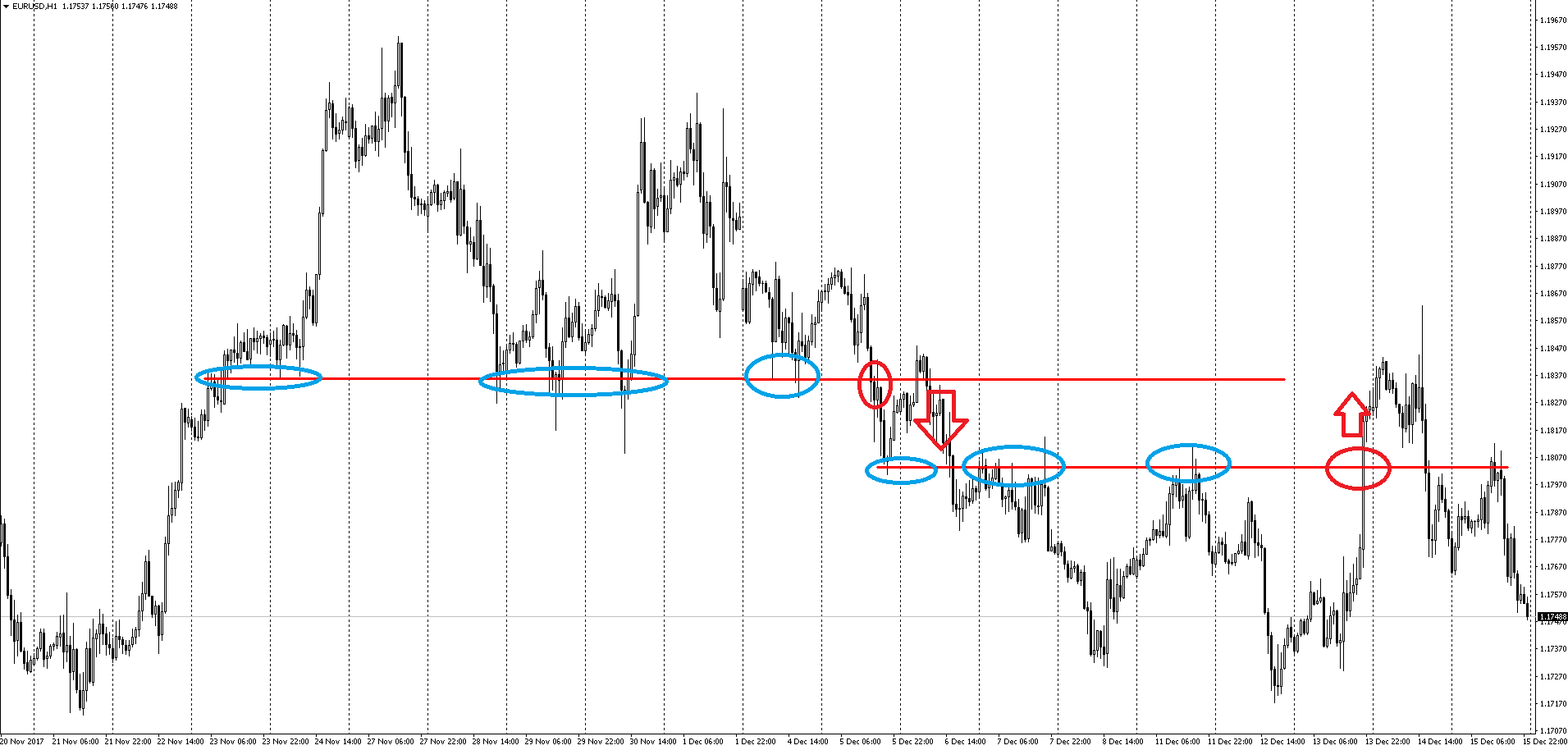

Считается, что чем больше происходит неудачных попыток пробоя, в том числе и ложных пробоев, тем более устойчивым и значимым считается конкретный ценовой уровень, и тем большее рыночное усилие потребуется для его реального преодоления. Для надежного пробоя необходимо как минимум 2-3 теста на периоде от H1 и выше, и чем больше видимых откатов, тем более сильного импульса стоит ждать в сторону нового движения.

Истинному пробою приписывают следующие свойства:

- Пробойная свеча закрывается выше уровня в случае пробоя вверх и ниже в случае пробоя вниз;

- Расстояние от уровня до цены закрытия желательно иметь больше среднего уровня волатильности. Иными словами — цена должна закрыться выше или ниже уровня на расстоянии, не меньшем, чем показание ATR с периодом, например, равным 7;

- Также желательно, чтобы цена находилась за пробитым уровнем в течение 2-3 свечей без закрытия выше уровня для продаж или ниже для покупок.

Ложным пробоем считается пробой ценой некоторого ключевого уровня, с последующим быстрым (1-2 свечи) разворотом в обратном направлении. Понятие ложного пробоя напрямую связано с рыночной психологией. Это проявление «стадного» рефлекса на рынке, когда мелкие игроки пытаются успеть на уходящее движение без серьезного анализа. В результате происходят покупки на вершинах и продажи на минимумах.

Приведем несколько критериев для фильтрации ложных пробоев:

- Основной тренд и ключевые ценовые уровни желательно анализировать на более высоких, чем для входа, таймфреймах. Если среднесрочный тренд сохраняется, а на малом периоде видны попытки пробоя против тренда, то высока вероятность обычных спекуляций с целью собрать стопы рыночного планктона, который постоянно открывает позиции на максимумах и минимумах. Чем больше период анализа, тем более надежным будет пробой;

- Если направление на среднесроке направление текущей попытки пробоя одинаковое, то шансов на «истинность» пробоя гораздо больше;

- Кроме самого факта пробоя стоит провести анализ свечных паттернов, которыми был выполнен пробой. «Истинный» пробой очень часто формирует свеча с большим телом и малыми тенями, закрытая за ключевым уровнем. Это означает, что рынок прикладывает серьезные усилия в направлении пробоя.